CSC Confindustria: L’economia italiana intravede la risalita dalla crisi, in linea con l’Europa. Il mondo è già ripartito

L’economia italiana intravede la risalita dalla crisi, con il PIL più vicino al rimbalzo grazie ai primi allentamenti delle restrizioni anti-Covid. I consumi sono pronti a ripartire, gli investimenti in recupero, l’export in risalita accidentata. L’Italia, con un ampio gap tra servizi e industria, meno occupati, ma anche tassi di interesse ai minimi, è in linea con l’Eurozona, che procede a velocità ridotta. Il mondo, invece, è già ripartito: crescono gli scambi mondiali, negli USA il recupero è ben avviato, alcune commodity frenano rispetto ai massimi.

L’economia italiana e internazionale in breve

- PIL più vicino al rimbalzo. In Italia sono iniziati da aprile i primi allentamenti delle restrizioni anti-Covid. Ciò condurrà nel 2° trimestre a un piccolo segno positivo del PIL, dopo la lieve contrazione nel 1° (-0,4%). Si conferma lo scenario in cui un forte rimbalzo si avrà nel 3° trimestre, grazie al crescere delle vaccinazioni; riguardo al loro ritmo, che ha accelerato, restano però rischi al ribasso. Dall’imponente piano NG-EU, ai nastri di partenza, arriverà un aiuto alla ripresa già nella seconda metà del 2021.

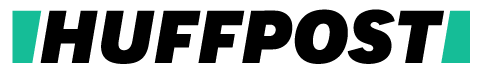

- Ampio gap tra servizi e industria. Nell’industria il PMI è salito a 59,8 a marzo e la produzione è stimata in crescita già nel 1° trimestre (+1,0%), pur con forte eterogeneità settoriale. Il nodo restano, finora, i servizi, dove l’attività è ancora in flessione (PMI sceso a 48,6); la graduale riapertura, nelle prossime settimane, di diverse attività terziarie induce a prevedere un progressivo ritorno in territorio positivo.

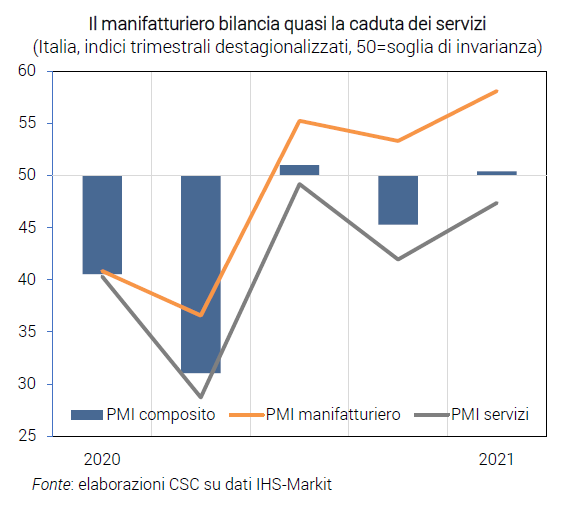

- Meno occupati. Da febbraio 2020 a marzo 2021 ci sono 896mila occupati in meno. I più colpiti sono i lavoratori a tempo determinato (-9,4%) e gli autonomi (-6,6%). Per i primi, alla maggiore elasticità al ciclo economico, si aggiunge, in questa crisi, l’effetto del blocco dei licenziamenti. I secondi in molti casi hanno dovuto fermare la loro attività, per le restrizioni in settori dei servizi in cui sono più presenti.

- Consumi pronti a ripartire. I consumi sono stati fiacchi nel 1° trimestre: l’ICC segnala un calo a marzo, a causa delle restrizioni che hanno bloccato la spesa per turismo e mobilità; gli acquisti di beni sono in lieve recupero. Migliori prospettive per il 2° e 3° trimestre, grazie alle riaperture programmate che preludono a un rimbalzo. Lo conferma la risalita della fiducia delle famiglie in aprile. Piatti, invece, gli ordini interni dei produttori di beni di consumo, segno che tra le famiglie resta finora molta prudenza.

- Investimenti in recupero. I prestiti alle imprese restano in crescita (+7,6% annuo a febbraio), ma il maggior debito non si traduce tutto in investimenti, perché in molti settori serve a finanziare il capitale circolante. Gli ordini di beni strumentali risalgono rapidamente, dall’interno e dall’estero. Nel complesso, le prospettive sono di un buon recupero degli investimenti dai minimi, anche grazie a quelli pubblici.

- Tassi ai minimi. La situazione sui mercati finanziari resta favorevole: il rendimento del BTP decennale è salito marginalmente in aprile, appena sopra i minimi (0,70% in media); lo spread sulla Germania è stabile da febbraio intorno a +0,99%. I tassi europei hanno risentito pochissimo del rialzo negli USA, grazie alla BCE che ha accelerato gli acquisti di titoli. Ciò contiene il costo dell’alto debito italiano.

- Export: risalita accidentata. L’export italiano di beni ha frenato a febbraio (-0,3% a prezzi costanti, dopo +1,6%). Lo stop è riconducibile a un calo delle vendite extra-UE, tornate poi a crescere a marzo (+2,5% in valore). Le prospettive per i mesi primaverili sono positive, come segnala il miglioramento degli ordini esteri manifatturieri, sopra i livelli pre-crisi, anche grazie all’attesa accelerazione di domanda e filiere di produzione in Europa. Tuttavia, restano pressioni al rialzo su prezzi e tempi di consegna di vari input.

- Crescono gli scambi mondiali. Prosegue l’espansione del commercio (+0,3% a febbraio), ben sopra i livelli pre-crisi. La crescita è trainata dagli scambi dei paesi asiatici e della Cina in particolare. Le prospettive sono in miglioramento, come segnalano gli ordini esteri globali (PMI salito a 52,4 a marzo).

- Frenano alcune commodity. La risalita del prezzo del Brent sembra essersi esaurita in aprile: 64 dollari al barile in media, precisamente ai livelli pre-Covid. Già a marzo le commodity agricole mostravano un’interruzione del trend rialzista (grano -1,5%), mentre per i metalli proseguiva il rincaro (rame +6,1%).

- Eurozona a velocità ridotta. Gli indicatori per il 2° trimestre descrivono un’economia che marcia con un unico motore, l’industria, che registra un recupero significativo secondo il PMI (63,4 in aprile). La fiducia delle imprese industriali in aprile ha continuato a crescere, grazie a migliori ordini e aspettative; in Germania le attese sulla produzione sono salite a valori record. Dopo il calo del PIL nel 1° trimestre (-0,6%), si conferma dunque che una piena ripresa è rinviata al 3° trimestre. Il rimbalzo sarà guidato dai consumi, grazie anche al risparmio accumulato, con una domanda che si riverserà in servizi come “viaggi”, “ricreazione”, “ricettivi e di ristorazione”, attività bloccate da tempo dalle misure anti-Covid.

- USA: recupero già avviato. A marzo il mercato del lavoro USA ha registrato la creazione di ben 916mila posti di lavoro, di cui quasi 517mila nel settore privato. Dei 22,3 milioni persi a causa della pandemia tra marzo e aprile 2020, sono stati recuperati circa 14 milioni di posti (10,6 nel settore privato). Ciò ha riportato il tasso di disoccupazione al 6,0%, da un massimo di 14,8% nel 2020. Anche le richieste di sussidi di disoccupazione hanno proseguito il significativo calo: a metà aprile sono state 547 mila quelle “iniziali” e 3,7 milioni le “continue”, rispetto ai 6,1 milioni e 23,1 milioni toccati nell’aprile 2020.

Focus del mese – Export: l’exploit in Cina vanificato dal calo negli USA

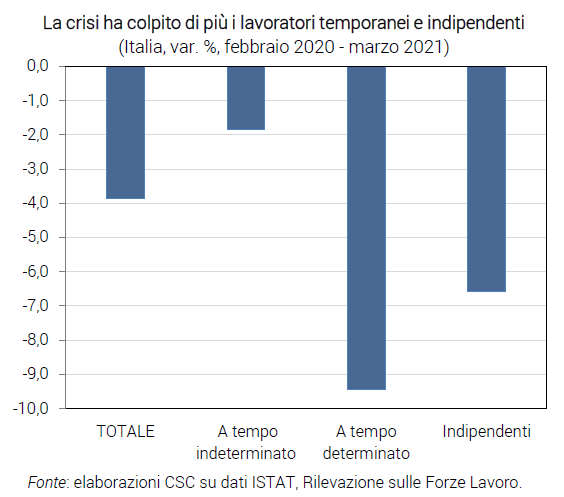

- Scenario asimmetrico per l’export. La dinamica dell’export italiano si è appiattita tra fine 2020 e inizio 2021. Tra dicembre e febbraio le vendite di beni sono state di circa 37 miliardi di euro medi mensili, -3,2% rispetto a un anno prima; nel trimestre precedente il calo era poco inferiore (-2,4%). Frenata confermata dai dati corretti per effetti di calendario: +0,2% negli ultimi tre mesi. Quali sono le cause? E le prospettive per i prossimi mesi? L’analisi è complicata dagli effetti molto asimmetrici della crisi nei diversi paesi e settori, sia nell’intensità che nei tempi di caduta e recupero.

- Mercato UE in risalita. Nei paesi UE, destinazione di oltre la metà delle merci italiane (51,1% nel 2020), la risalita dell’export è robusta, al netto del rallentamento fisiologico dopo il rimbalzo iniziale. In dicembre-febbraio le vendite italiane intra-UE hanno continuato a salire (+2,8%) e hanno ridotto a -1,5% la distanza dai livelli dell’anno precedente. A trainare il recupero sono le vendite in Germania e Paesi Bassi (già sopra i livelli pre-crisi), economie più resilienti alla crisi e integrate nelle catene globali del valore; più debole la dinamica in Spagna e Francia. Tra i settori, spiccano in positivo i prodotti in metallo (in Germania) e gli autoveicoli (in Germania, Francia e Paesi Bassi); emergono segnali di ribilanciamento nelle filiere del farmaceutico (in forte crescita nei Paesi Bassi, in calo in altri mercati); pesano in negativo il tessile-abbigliamento (in Spagna e Francia) e gli altri mezzi di trasporto. La fine dell’emergenza pandemica potrà sostenere una crescita robusta dell’export italiano sopra i livelli pre-crisi.

- Mercati extra-UE eterogenei. La frenata delle esportazioni è dovuta ai mercati extra-UE. L’export italiano è sceso del 2,4% in dicembre-febbraio e la distanza rispetto a un anno fa si è ampliata a -4,9%. È positivo, però, il dato di marzo (+2,5%). Sono comunque molto eterogenee le dinamiche nei diversi paesi. Nel 1° trimestre 2021 le vendite italiane sono esplose in Cina (+43,3% tendenziale) e cadute negli USA (-13,4%) e in UK (-12,7%). Il risultato complessivo è negativo, per il peso relativamente basso del mercato cinese per le merci italiane (3,0% dell’export, rispetto al 5,2% destinato a UK e al 9,8% agli USA). Ciò ha penalizzato la performance dell’export italiano rispetto, per esempio, a quello tedesco (l’8,0% del quale è destinato in Cina).

- Boom in Cina. L’exploit delle vendite italiane in Cina è dovuto a due fattori. Primo, la forte espansione cinese e, in particolare, dei suoi scambi con l’estero: le importazioni cinesi sono cresciute del 12,5% congiunturale nel primo bimestre 2021, molto sopra ai livelli pre-crisi. Secondo, il fatto che in tutto il 1° trimestre 2020 (periodo di riferimento delle variazioni tendenziali) la Cina era in crisi pandemica e il livello delle vendite italiane si era già ridotto molto (-16,1% tendenziale, -1,9% l’export totale). Importante è la scomposizione settoriale delle vendite in Cina. Nel primo bimestre 2021 registrano incrementi a tre cifre i comparti autoveicoli (+285% tendenziale) e abbigliamento (+102%), spiegando oltre il 60% dell’incremento totale; sono gli stessi settori che avevano registrato le cadute più ampie nei primi due mesi dell’anno precedente (-85% e -54%). In particolare, i lockdown imposti dal 23 gennaio 2020 a Wuhan avevano colpito uno dei principali centri dell’industria automobilistica e quasi fermato la produzione e vendita di veicoli nel paese.

- Calo temporaneo negli USA. L’andamento negativo delle vendite negli Stati Uniti ha ragioni opposte: nel 1° trimestre 2020 erano in robusto aumento (+10,8% tendenziale), soprattutto grazie alla forte espansione del farmaceutico e degli altri mezzi di trasporto (esclusi autoveicoli). In quest’ultimo settore e in quello del tessile-abbigliamento si registrano ora le cadute più ampie; tiene invece il farmaceutico, cruciale per combattere l’emergenza pandemica. Inoltre, le importazioni USA a inizio 2021 sono state frenate da fattori climatici, ma sono ripartite già in marzo. Sono sostenute, anche in prospettiva, dalla robusta crescita della domanda USA.

- Prospettive deboli in UK. Le prospettive sono incerte per il mercato inglese: l’Accordo con la UE richiede un costo in termini di adeguamento alle nuove norme. In gennaio-febbraio 2021 (primi mesi di attuazione) le vendite italiane in UK sono calate in quasi tutti i settori, con perdite più ampie nell’abbigliamento, nei metalli, nel farmaceutico. Il successo nella ridefinizione dei rapporti UE-UK è cruciale per le imprese italiane, dati i profondi rapporti commerciali, la presenza di multinazionali, l’integrazione nelle catene globali del valore.

Fonte: Confindustria